Võlakirjaemissioon

Investeeri Inbanki kasvu

Inbanki allutatud võlakirjade märkimine

23.09.2025-3.10.2025.

5 mln €

Emissiooni maht. Ülemärkimisel võimalus

suurendada 10 miljoni euroni.

6.25%

Intress aastas. Regulaarne tulu makstakse

välja kord kvartalis.

10 aastat

Lunastamise tähtaeg. Ennetähtaegse

lunastamise õigus Finantsinspektsiooni loal

5 aasta möödudes.

Investorseminar

Osale Inbanki investorseminaril, kus panga tegevjuht Priit Põldoja ja finantsjuht Marko Varik tutvustavad ettevõtte strateegiat, tulemusi ja käimasolevat võlakirjaemissiooni. Investorseminaril jagab oma investeerimisstrateegiat ja kogemust võlakirjadega ka Inbanki nõukogu esimees Erkki Raasuke.

Investorpresentatsioon

Inbanki investorpresentatsioon annab ülevaate ettevõtte strateegiast, äritegevusest ja finantstulemustest.

Lae fail allaFinantsnäitajad

Miljonites eurodes

€195.6 mln

Müügimaht

€21.1 mln

Kogutulu

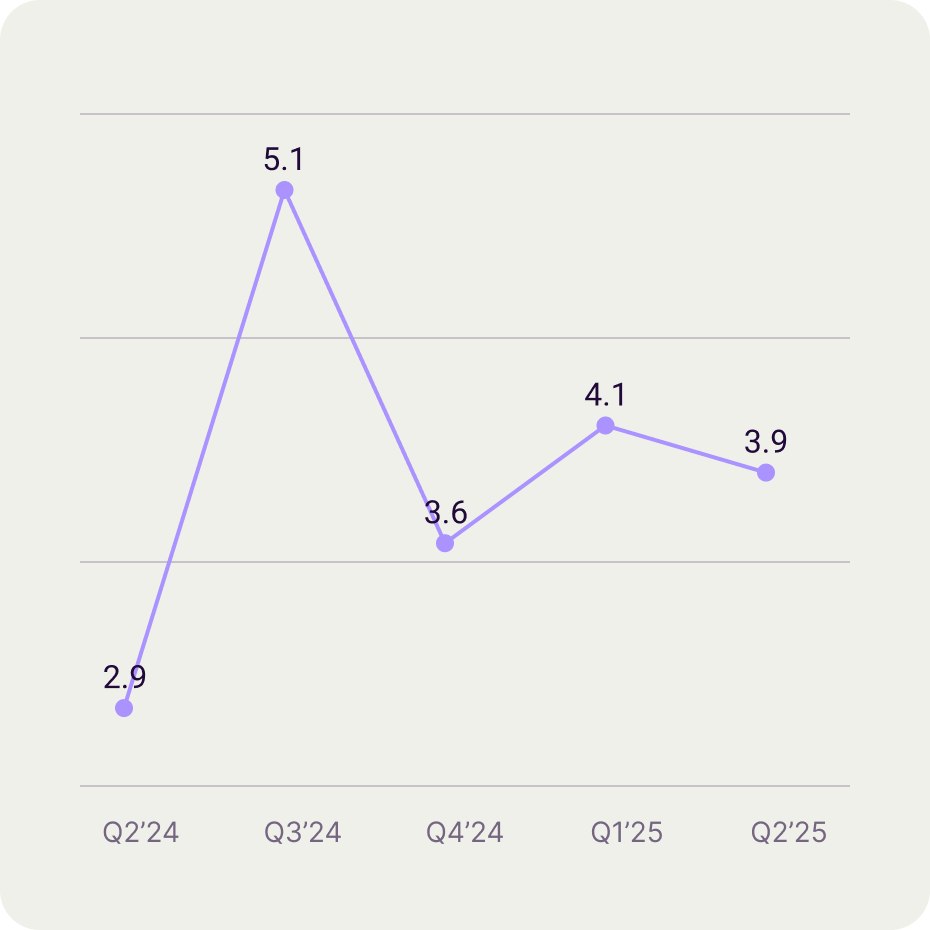

€3.9 mln

Puhaskasum

Inbanki allutatud võlakirjade emissioon

Kapitali kaasamise eesmärk on tugevdada panga kapitalibaasi ja panustada seeläbi Inbanki rahvusvahelisse kasvu.

Emissiooni maht

Inbanki allutatud võlakirjade emissiooni maht on 5 miljonit eurot. Ülemärkimise korral on võimalik suurendada emissiooni mahtu kuni 10 miljoni euroni.

Periood 10 aastat

Allutatud võlakirjade lunastamise tähtaeg on 10 aastat, sealjuures saab võlakirju enne tähtaega lunastada viie aasta möödudes. Võlakirjade ennetähtaegseks lunastamiseks peab andma nõusoleku Finantsinspektsioon.

Nimiväärtus 1000 eurot

Allutatud võlakirju pakutakse hinnaga 1000 eurot ühe võlakirja kohta.

Intress 6,25% aastas

Intressimakseid teeme kord kvartalis ja anname sellega investoritele võimaluse teenida investeeringult regulaarset tulu.

Eelised ülemärkimise korral

Ülemärkimise korral võime eelistada kliente, seniseid aktsionäre, võlakirjainvestoreid ja institutsionaalseid investoreid.

Noteeritud börsil

Taotlus on esitatud Inbanki allutatud võlakirjade noteerimiseks Nasdaq Tallinna börsil Balti võlakirjade nimekirjas. Kui võlakirjad on noteeritud, on investoril nendega võimalik vabalt kaubelda, s.t neid osta ja müüa reguleeritud turul.

Pakkumise ajakava

Inbanki võlakirjade märkimine algab 23. septembril kell 10 ja lõpeb 3. oktoobril kell 16.00. Võlakirjad emiteeritakse 9. oktoobril 2025 või sellele lähedasel kuupäeval ja eeldatav kauplemine börsil algab 10. oktoobril 2025.

Tutvu prospekti ja tingimustega

Tutvu põhiprospekti (inglise keeles) ja selle eestikeelse tõlkega, esimese seeria võlakirjade lõplike tingimuste ja kokkuvõttega.

Vaata prospektiHoia ennast kursis Inbanki investoruudistega

Küsimused ja vastused

Jah, Inbank peab Eesti residentidest eraisikutele tehtavate intressimaksete pealt kinni 22% tulumaksu. Kui olete ostnud väärtpaberid investeerimiskontole või pensioni investeerimiskontole, et tulumaksukohustust edasi lükata, täitke palun avaldus Inbanki kodulehel hiljemalt 10 tööpäeva enne intressimaksete teostamist. Sellega annate Inbankile teada, et soovite saada intressimaksed kätte täies ulatuses. Iga uue võlakirja kohta tuleb esitada uus avaldus, milles tuleb märkida ära kõik võlakirjad (ka need, mille kohta on varem avaldus esitatud). Iga uus avaldus asendab eelnevalt esitatud avalduse(d).

Tulumaksu ei peeta kinni ka intressimaksetelt, mis tehakse juriidilistele isikutele ja mitteresidentidele.

Inbankist

Meie missiooniks on viia finantseerimine müügikohtadesse – sinna, kus kliendid igapäevaseid oste sooritavad. Meie võrgustikku kuulub enam kui 5700 koostööpartnerit, kelle abil muudame finantseerimise lihtsamaks, nutikamaks ja kättesaadavamaks enam kui 650 000 unikaalsele kliendile oma platvormil.

931 000+

aktiivset kliendilepingut

5 700+

aktiivset kaupmeest

8

turgu Europas

Meie edu võti

Oleme sündinud ja kasvanud Eestis, ühes maailma digitaalseimas ärikeskkonnas ning oleme raputamas Euroopa turgu.

Fokusseeritud

Meid toetab suur partnerite võrgustik. Alates 2010. aastast on peamine missioon olnud aidata oma partneritel pakkuda klientidele parimat ostukogemust.

Ettevõtlik

Oleme väljakutseteks valmis ja uutele ideedele avatud. Meil on portfellis mitu edukat ühisettevõtet ja otsime alati uusi välisturge, mida vallutada.

Tehnoloogial põhinev

Täielikult äriprotsessidesse integreeritud modulaarne platvorm on üles ehitatud skaleeritavale tehnoloogiale ja uue põlvkonna krediidiriski juhtimisele.

Kasumlik

Pangalitsents alates 2015. aastast, mis võimaldab juurdepääsu ELi hoiuseturgudele. Nasdaq Balti börsil noteeritud võlakirjad ja 13 aastat kasumlikku kasvu.

Tee tark valik

Võlakirjaemissiooniga seotud küsimustes palume ühendust võtta e-posti aadressil investor@inbank.ee.

Võta ühendust